اندیکاتور RSI در تحلیل تکنیکال چیست و چگونه کار میکند؟

اندیکاتور MFI و RSI دو اندیکاتور مهم در تحلیل تکنیکال هستند که اندیکاتور RSI مخفف Relative strength index به معنی شاخص قدرت نسبی است. RSI یک اندیکاتور تکنیکالی است

و در آنالیز بازار های مالی استفاده می شود. اندیکاتورهای زیادی وجود دارند اما اندیکاتور RSI از پرطرفدارترین اندیکاتور هاست و توسط Welles Wilder در سال ۱۹۷۸ اختراع شده است و نشان دهنده قدرت و ضعف فعلی و گذشته چارت بر اساس معاملات انجام شده در یک دوره اخیر است.

دقت کنید، اندیکاتور RSI را با (RS (Relative strength اشتباه نگیرید. به عبارت دیگر RSI به عنوان شاخص مومنتوم (مقدار حرکت) شناخته می شود و تغییرات قیمت اخیر را جهت ارزیابی اشباع فروش یا اشباع خرید در بازار سهام، اندازه گیری می کند. در واقع اندیکاتور، سرعت و تغییر حرکات قیمت را اندازه گیری می کند.

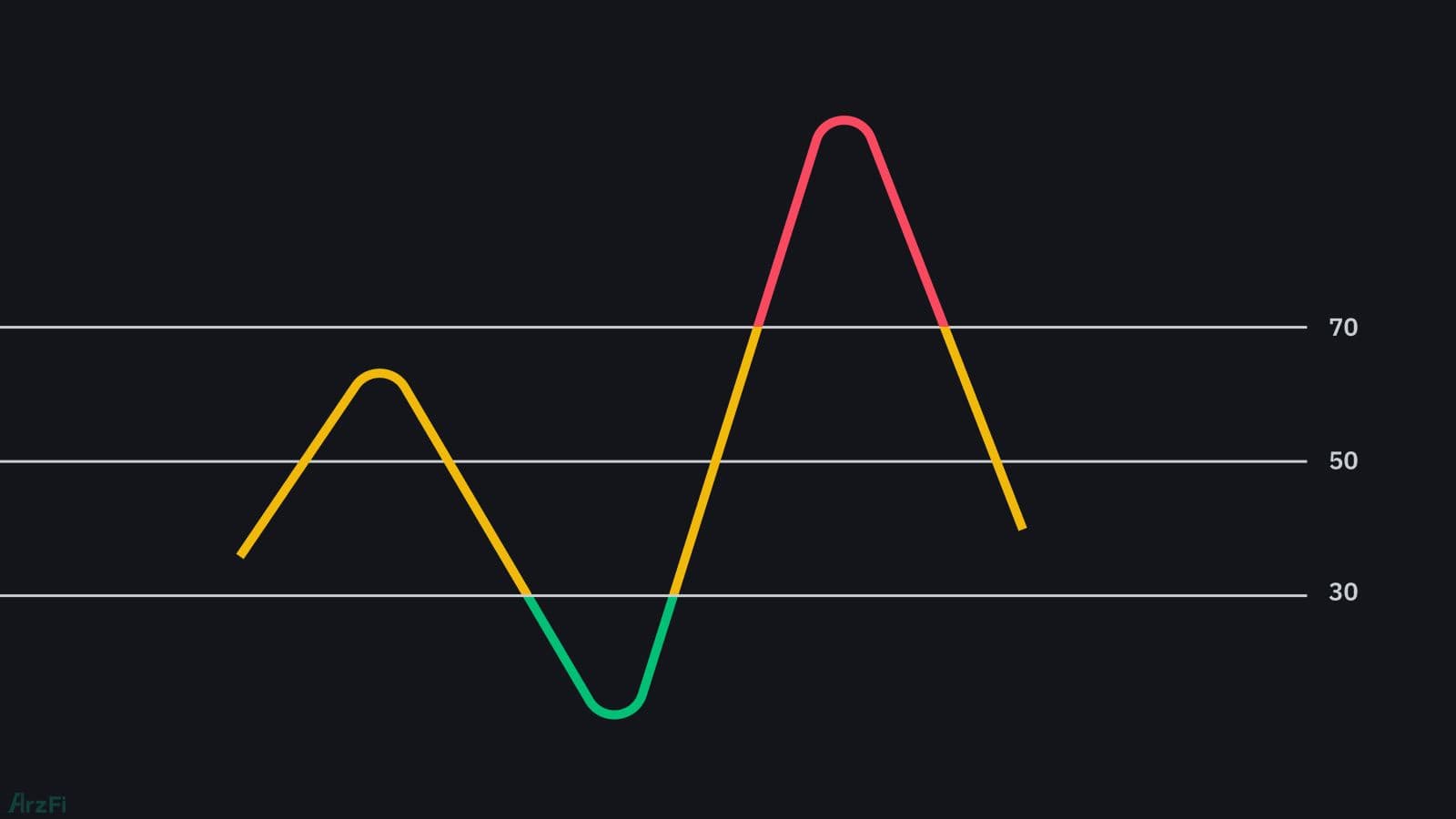

عدد بدست آمده از اندازه گیری، مابین ۰ تا ۱۰۰ نوسان می کند. اگر RSI بالاتر از ۷۰ باشد، می گوییم اشباع خرید و اگر پایین تر از عدد ۳۰ نوسان کند میگوییم اشباع فروش رخ داده است.

تنظیمات اندیکاتور RSI

اندیکاتور RSI بر روی یک گراف در بالا یا پایین چارت قیمت ها دیده می شود. اندیکاتور دارای یک خط بالایی (معمولا روی ۷۰) و یک خط پایینی (معمولا بر روی ۳۰) می باشد. همچنین یک خط مرکزی بر روی عدد ۵۰ قرار می گیرد. وایلدر مخترع RSI بازه زمانی ۱۴ روزه را توصیه کرده است. برای اضافه کردن RSI بر روی چارت قیمت بایستی از قسمت insert در متاتریدر خود مطابق شکل زیر عمل کنید. سپس می توانید پارامتر های مربوط به بازه زمانی و غیره را تنظیم کنید. که معمولا به صورت پیش فرض بر روی ۱۴ تنظیم شده است. بعد از این مراحل اندیکاتور بر روی چارت شما دیده می شود که با کلیک راست کردن بر روی اندیکاتور می توانید تنظیمات را دوباره تغییر داده یا آن را از روی چارت خود حذف کنید.

بازه زمانی اندیکاتور RSI

اندیکاتور RSI معمولا در یک بازه زمانی ۱۴ روزه مورد استفاده قرار می گیرد. اندیکاتور در مقیاس ۰ تا ۱۰۰ اندازه گیری شده و معمولا بالاترین سطح آن عدد ۷۰ و پایین ترین سطح آن عدد ۳۰ می باشد. البته یادآور باشیم از بازه های زمانی بیشتر از ۱۴ یا کمتر از آن هم برای چشم انداز های طولانی تر یا کوتاه تر استفاده می گردد.

حداکثر و مینیمم ترین سطح نوسان مابین ۸۰ و ۲۰ یا هم ۹۰ و ۱۰ می باشد. اما نوسان در این بازه ها کمتر اتفاق می افتد و در صورت رخ دادن، نشان دهنده شتاب قوی تری است. RSI به معامله گر ها سیگنال خرید و فروش می دهد. اندیکاتور RSI با دیگر استراتژی های موجود در بازار مورد آزمایش و مقایسه قرار گرفته است. این آزمایش در شرکت هایی چون اپل، مایکروسافت، IBM، موبایل Exxon انجام شد و نشان داد RSI هنوز هم می تواند نتایج خوبی را بدست آورد.

اشباع خرید و اشباع فروش به کمک اندیکاتور RSI

اندیکاتور RSI وقتی بالای ۷۰ و پایین ۳۰ نوسان می کند، نشان دهنده علایم قوی و محکم از معکوس شدن بازار است. به طوری که اگر عدد RSI بالاتر از ۷۰ باشد به معنی اشباع خرید است. به این معنی که خرید های افراطی در بازار انجام می شود و هر لحظه امکان دارد خرید ها به پایان رسیده و قیمت ها نزول کند.

اگر RSI پایین تر از عدد ۳۰ باشد، نشان دهنده اشباع فروش در بازار است. اشباع فروش در صورت فروش های افراطی ایجاد می شود و ممکن است بعد از کاهش فشار فروش، شاهد صعودی شدن قیمت ها شویم.

برای مثال فرض کنید RSI بعد از برخورد با عدد ۷۶ به عدد ۷۲ برگردد. سپس دوباره به عدد ۷۷ صعود کند. اگر RSI به کمتر از عدد ۷۲ برسد، وایلدر آن را نشانه ای برای معکوس شدن بازار، بالای عدد ۷۰ می دانست. سرانجام وایلدر به این نتیجه رسید که خطوط مقاومت و ساپورت بر روی RSI درست برخلاف چارت قیمت می باشد.

خط مرکزی برای اندیکاتور RSI عدد ۵۰ است و نشان دهنده هر دو خطوط مقاومت و ساپورت برای اندیکاتور است. اگر RSI پایین تر از خط مرکزی ۵۰ باشد، یعنی ضرر بازار سهام بیشتر از سود آن است. اگر RSI بالاتر از ۵۰ باشد نشان دهنده بالاتر بودن سود نسبت به ضرر می باشد.

روند صعودی و نزولی در اندیکاتور RSI

اندیکاتور RSI علاوه بر وایلدر، توسط اندرو کارول هم به چندین روش تفسیر شده است. تفسیر جدید وی برای تعیین و تایید روند بازار موثر بوده است. کارول ابتدا متوجه شد روند صعودی ما بین RSI 40 و ۸۰ نوسان می کند. در حالیکه روند نزولی معمولا بین RSI 60 و ۲۰ در حال نوسان است. کارول مشاهده کرد وقتی بازار از روند صعودی به نزولی و برعکس تغییر می کند، RSI تحت تاثیر این تغییر دامنه قرار می گیرد.

در مرحله بعد کارل واگرایی نزولی را تشخیص داد که فقط در روند های صعودی اتفاق می افتد. و معمولا به جای معکوس کردن روند، منجر به یک اصلاح جزئی می شود. بنابراین واگرایی نزولی نشانه ای است که صعودی بودن بازار را تایید می کند. به همین ترتیب، واگرایی صعودی نشانه ای برای تایید نزولی بودن بازار است.

وارونگی مثبت و منفی در اندیکاتور RSI

اندیکاتور RSI جزء پرکاربرد ترین اندیکاتورها در تحلیل بازار است. کارول بعد از بررسی های زیاد وارونگی مثبت و منفی را کشف کرد. وارونگی درست مخالف واگرایی است.

برای مثال، یک وارونگی مثبت هنگامی اتفاق می افتد که در آخرین اصلاح قیمت ها در روند صعودی شاهد Higher low هستیم، در حالی که در RSI یک Lower low به وجود آمده است. وارونگی منفی هم وقتی اتفاق می افتد، که در روند نزولی قیمت ها شاهد Lower High هستیم، اما در اندیکاتور RSI یک Higher High دیده می شود.

به عبارت دیگر، برخلاف مومنتوم های قوی تر که به صورت Higher High و Lower Low در RSI دیده می شوند، شاید روند بازار نتواند Higher High یا Lower Low را ایجاد کند. کارول همچنان تشخیص داد، وارونگی مثبت تنها در روند های صعودی اتفاق می افتد. و وارونگی منفی هم در روندهای نزولی مشاهده می شود. بنابراین هر دوی آنها، روند بازار را تایید می کنند.

تفاوتهای موجود بین اندیکاتور RSI و اندیکاتور MACD (مکدی)

همگرایی و واگرایی میانگین متحرک که از آن به عنوان اندیکاتور MACD یا همان مکدی یاد میشود، یکی دیگر از اندیکاتورهای تکانهای دنبالکننده جریان بازار(ترند) است. این اندیکاتور به شما رابطه بین دو میانگین متحرک از قیمت یک اوراق بهادار را نشان میدهد. اندیکاتور MACD به کمک کسر میانگین نمایی ۲۶ دوره (EMA) از ۱۲ دوره (EMA) محاسبه میشود.

نتیجه این محاسبه در قالب یک خط MACD پدیدار خواهد شد. یک (EMA) نه روزه از اندیکاتور MACD که خط سیگنال نامیده میشود، در بخش فوقانی خط MACD ترسیم میشود. این چیدمان میتواند در نقش یک ماشه برای خرید و فروش ظاهر شود.

معاملهگران، ممکن است اوراق بهادار را هنگامی بخرند که MACD بالاتر از خط سیگنال را میپیماید و هنگامی بفروشند که عکس این اتفاق رخ دهد. اما اندیکاتور RSI به این منظور ابداع شده تا اشباع خرید یا اشباع فروش را در ارتباط با سطوح اخیر قیمتها نشان دهد.

این اندیکاتور همانطور که نشان داده شد، به کمک سود یا زیان میانگین که در یک دوره خاص زمانی محاسبه شده است، محاسبه میشود. همچنین بازه زمانی پیشفرض، ۱۴ دوره با مقادیر محدود بین ۰ تا ۱۰۰ است. مکدی یا همان MACD رابطه بین دو (EMA) را محاسبه میکند، در حالی که اندیکاتور RSI تغییرات قیمت را در رابطه با فراز و فرود قیمتهای اخیر محاسبه میکند.

این دو اندیکاتور معمولاً با هم استفاده میشوند تا بتوان به تصویر دقیق و حرفهایتری از وضع تکنیکال بازار رسید. هرچند هر دوی آنها تکانه و حرکات قیمت یک دارایی را محاسبه میکنند اما این کار را بر اساس فاکتورهای مختلفی انجام میدهند. این مسئله گاهاً منجر به اراده نشانههای متناقضی از موقعیت خواهد شد.

به عنوان مثال اندیکاتور RSI ممکن است برای مدت زمان پایداری، بالای هفتاد را نشان داده و اشاره به این موضوع داشته باشد که اوراق بهادار، به طرز افراطی به سمت خرید غش رفته و در حال توقف پیشروی به آن است. اما در همان حین اندیکاتور MACD نشان دهد که تکانه خرید همچنان صعودی بوده و میل به خرید اوراق بهادار فزایندهتر خواهد شد. به شکل سطحی و کاملاً ساده میتوان گفت که این یک شاخص متغیر از ۰ تا ۱۰۰ است. قرار گرفتن شاخص در بازههای مختلفی معانی مختلفی دارد و به طور مثال بودن آن در بالاتر از ۷۰ به معنی شرایط اشباع خرید و در پایینتر از ۳۰ به معنی شرایط اشباع فروش است. البته این تنها معنای قابل استنباط از این اندیکاتور نیست و رفتارهای دیگری مانند واگرایی میتوانند حامل پیامهای بیشتری باشند.

ثبت دیدگاه

0دیدگاه

دیدگاهی ثبت نشده است.

اولین نفری باشید که دیدگاهتان ثبت میشود.